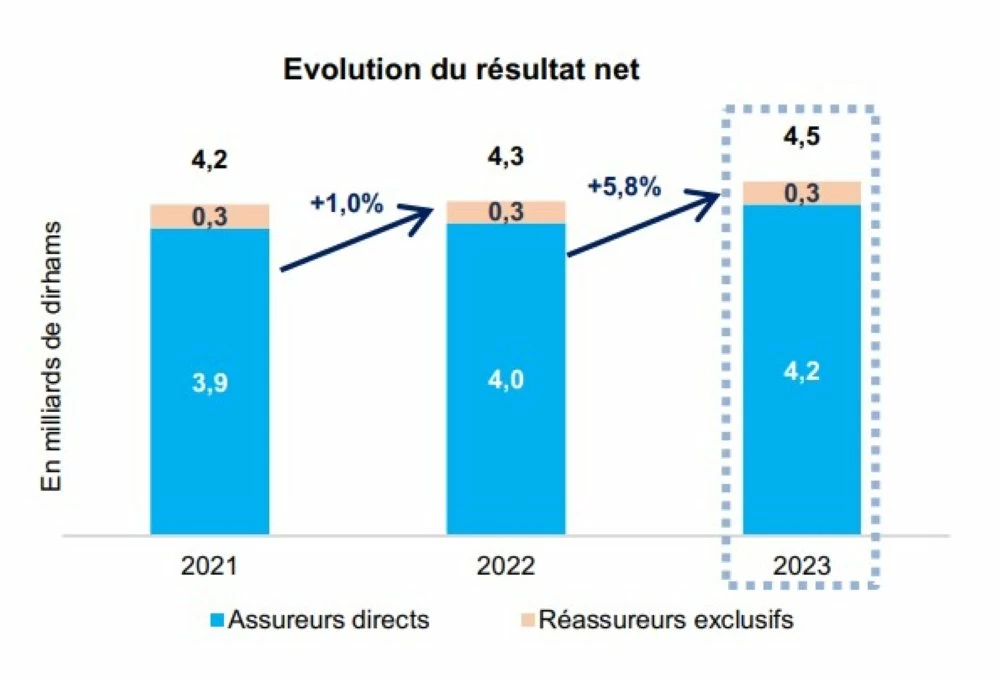

À noter que les fonds propres du secteur se sont également renforcés de 3,8% à 47,2 milliards de dirhams grâce, entre autres, à l’appréciation du résultat net. Par opérateur, cette croissance est principalement portée par les assureurs directs qui ont vu leurs fonds propres s’améliorer de 3,9% pour atteindre 44,4 milliards de dirhams.

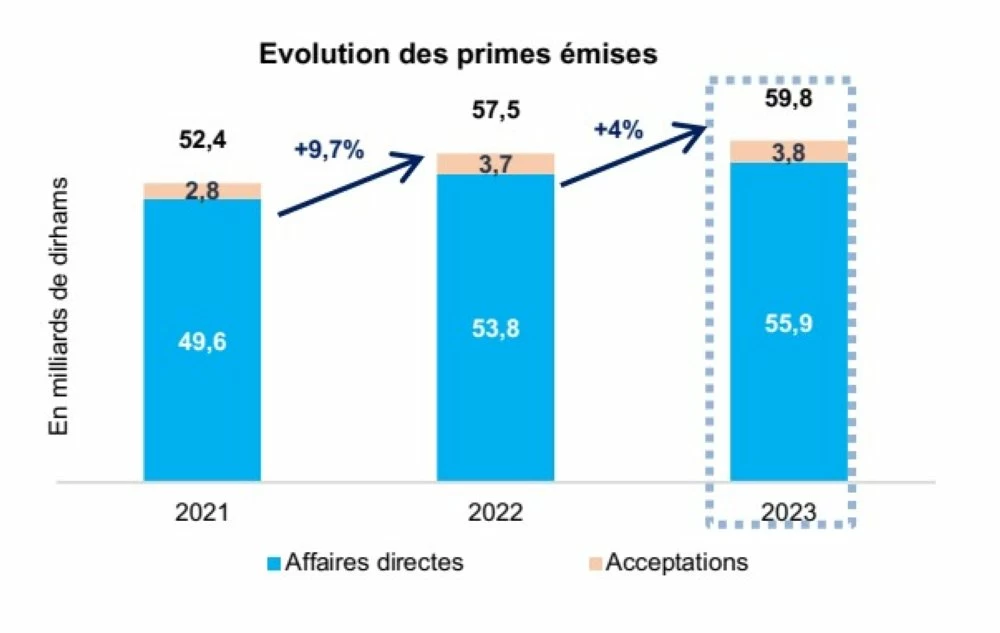

Selon les chiffres de l’ACAPS, la rentabilité du secteur s’est renforcée même si l’activité d’assurances marque un ralentissement de la croissance en 2023. «Bien que le secteur des assurances affiche un volume d’affaires directes de 55,9 milliards de dirhams (soit l’équivalent du double de celui réalisé il y a dix ans), la progression n’est que de 3,9%, le plus bas niveau observé ces dix dernières années si l’on exclut 2020 (année de la crise sanitaire)», explique le régulateur. Cette évolution est attribuée à la forte décélération de la collecte Vie. En effet, cette branche marque une pause nette en 2023, après plusieurs années de croissance à deux chiffres. Elle n’a crû que de 1,8% avec une collecte de 25,9 milliards de dirhams. «Cette situation est expliquée principalement par la progression inhabituellement faible de l’épargne (+1,5%) qui pèse 87% de l’activité Vie, au moment où les primes décès affichent une croissance de 3,7% sensiblement supérieure au TCAM 10 ans (+2,9%)», détaille l’ACAPS.

En revanche, l’assurance Non-Vie affiche un volume d’émissions de 30,1 milliards de dirhams et maintient ainsi un niveau de croissance de 5,8% avoisinant le niveau moyen observé sur les dix dernières années (+5,3%). Cette performance Non-Vie est principalement tirée par l’assurance automobile avec 14,4 milliards de dirhams de primes émises (+4,7%) devant les accidents corporels (+ 6,8% à 5,4 milliards).

«Au regard de ces évolutions, la part de l’assurance Vie dans le total du chiffre d’affaires a concédé un point de pourcentage en passant de 47,2% à 46,2% en 2023 au moment où la quote-part Non-Vie est désormais 53,8%», est-il précisé.

Concernant la réassurance, après un vif rebond de 30,3% en 2022, le volume des acceptations reprend son rythme normatif de progression (+4,5%) pour atteindre les 3,8 milliards de dirhams. L’essentiel de ce volume provient du réassureur national qui concentre 80,1% de part de marché, réalisé essentiellement en Non-Vie à hauteur de 91,4%.

Ainsi, le volume d’affaires global du secteur, acceptations en réassurance comprises, affiche une progression de 4% à 59,8 milliards de dirhams.

Pour ce qui est du coût des prestations, l’ACAPS constate une aggravation de la sinistralité. Les prestations et frais supportés par les entreprises d’assurances et de réassurance ont enregistré une hausse considérable de 19,3% pour atteindre 55 milliards de dirhams en 2023. «Avec 27,3 milliards de charges de prestations, les assurances Non-Vie accusent la plus forte augmentation (+41,6%), au moment où la hausse enregistrée par les assurances Vie reste modérée (+3,3%) avec un montant d’environ 28 milliards de dirhams», indique le régulateur.

S’agissant des charges techniques d’exploitation, le secteur a comptabilisé 11 milliards de dirhams, en légère contraction de 0,2% par rapport à 2022.

Au plan des engagements, les provisions techniques du secteur ont atteint un encours de 216,3 milliards de dirhams (+5,9%), dont 94,1% concentrés par les assureurs directs.

En termes d’investissement, le portefeuille de placements affectés des entreprises d’assurances et de réassurance s’est apprécié de 5,5% à 217,4 milliards de dirhams en valeur d’inventaire, soit 72,7% de leur total bilan.

Par ailleurs, l’activité Takaful s’est renforcée en 2023. Elle a drainé un volume global de primes de 65,9 millions de dirhams. Sur ce volume, la catégorie Takaful Famille, composée de l’assurance décès et de l’investissement Takaful, concentre près de 90% de l’aliment. S’agissant de l’assurance incendie et de la couverture contre les conséquences d’événements catastrophiques, elles ne pèsent que 9,2 et 0,8% respectivement.

L’activité Takaful affiche un résultat technique déficitaire de 10,1 millions de dirhams. En comptabilisant le résultat non technique excédentaire de 3,5 millions de dirhams, le déficit s’est réduit à 6,7 millions de dirhams en 2023 contre 15,3 millions un auparavant.

Concernant le Fonds de réassurance Takaful, il a généré un volume d’acceptations de 5 millions de dirhams en 2023, contre 0,9 million un an plutôt.